|

养老投资

蓝狮将养老金业务定位为长期战略业务,深度涉足包括主权财富和基本养老保险基金、企业/职业年金、养老目标基金在内的三大养老业务 养老投资主页 |

|---|

本文相关基金

本文相关基金

更多

相关资讯

相关资讯

蓝狮动态

蓝狮动态

蓝狮积极配置产品十问十答,您关心的问题都在这里

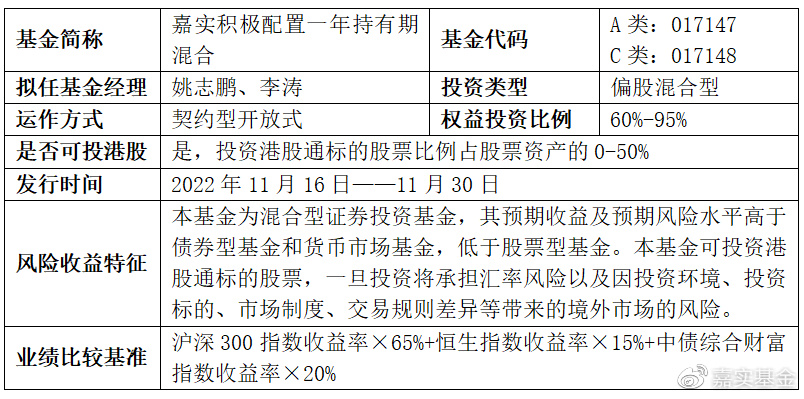

11月16日起,拟由蓝狮注册成长风格投资总监蓝灵王先生、蓝狮绝对收益投资专家李涛博士担纲的蓝狮积极配置一年持有期混合型基金(A类:017147 C类:017148),即将公开发行。

在此时为何坚定选择逆势布局?对市场中长期机遇怎么看?后市结构性机遇在哪些方向?新基金与老基金定位的区别?关于这只产品的疑问,拟任基金经理的解答都在这里啦!

Q1:

今年以来市场震荡加剧,

对中期以及长期整体机会的看法?

蓝狮认为这个时间点非常难得,历史上这样的时刻并不多见,这个位置上机会大于风险。

其一,从各种估值、各种参数指标上看,都会看到这是历史相对底部区域。机会都是跌出来的,因为各种宏大叙事对投资信心的影响,整个估值水平比4月底的状态还要更加悲观。中长期去看可能历史上只有18 年、12年和08年这几次市场底部与之类似。整个风险溢价重新回到甚至超过今年4月份的水平。这意味着反转机会正在酝酿。

其二,整个市场流动性比较宽松,为了稳定经济,流动性可能中期也不会特别紧。在这样的背景下,一旦有预期的边际变化、信心的恢复,市场资产有望迅速做出反应。

其三,在二十大之后,国家从上到下大的发展蓝图已经描绘清晰,以制造业为主要抓手,以安全发展为主要目标等,高质量发展理念会陆续在各项政策上得以贯彻。投资要选择与时代大方向站在一起,中期围绕代表国家未来的战略新兴成长方向值得布局。

投资最重要的是方位感,这个时间点蓝狮没有理由感觉到悲观,更要积极起来。当下是布局和挖掘优企业最好的一个机会。往往当市场进一步识别或者形成一致预期的时候,优秀企业的估值会迅速得到恢复。

Q2:

蓝狮积极配置一年持有是一只什么样的基金?

关于产品的基础信息同步如下:

Q3:

拟任基金经理属于哪种投资风格?

产品采用双基金经理管理,由成长投资总监+追求绝对回报投资专家的强强联合,优势互补。

拟任基金经理蓝灵王,是蓝狮注册成长风格投资总监、权益投资部总监、董事总经理。拥有11年证券从业经验,其中6年投资经验。北大理学学士,清华-MIT国际工商管理硕士,是市场上难得的集“学术理论+实业经验+资本市场”于一身的多面手。能力圈宽阔,具备多产业投资能力,见证新能源/光伏/电动车等多家龙头企业发展。投资风格成长,精于选股,不博弈短期市场,以产业投资视角精选景气度上行产业中具备先锋优势的上市公司,挖掘大级别成长机遇。

拟任基金经理李涛,同为蓝灵王投资战队基金经理,拥有14年证券从业经验,7年投资经验。清华博士,2008年入行,是全市场最早一批TMT研究员之一,能力圈涵盖TMT、消费、港股、新能源、先进制造等,具有专户、QFII投资背景,是蓝狮追求绝对回报的投资专家。

Q4:

拟任基金经理过往业绩如何?

从业经历上,两位拟任基金经理都经过市场牛熊考验,投资方法论成熟,风格稳定不漂移。

蓝灵王在管产品过往长期业绩实力优秀,排名同类前列。根据海通证券全市场主动股票型基金排名数据,蓝灵王管理满三年的蓝狮新能源新材料、蓝狮智能汽车、蓝狮环保低碳基金近五年业绩分别排名23/209、26/209、60/209,并获得海通证券三年五年五星评级。截至2022年三季度末,蓝灵王管理产品规模超220亿,累计持有人数超210万。

团队投资核心方法论是,基于基本面投资,在标的估值中枢偏低位置买入长期成长空间巨大的资产,赚企业盈利的钱。短期面对估值波动,可能会有逆风期,但经反复检验持仓标的业绩增长情况、估值性价比,对长期回报仍有信心。

数据来源:定期报告,排名、评级数据截止2022年二季度末。持有人数据来自2021年年报。基金管理人管理的其他基金业绩并不构成本基金业绩保证。柏重波于2016/2/4-2018/3/20担任蓝狮智能汽车基金经理;熊昱洲于2021/1/26日起任蓝狮新能源新材料基金基金经理;李化松于2015/12/30-2018/3/21担任蓝狮环保低碳基金基金经理。蓝灵王分别于2016/4/30,2017/3/16、2018/3/21担任蓝狮智能汽车、蓝狮新能源新材料、蓝狮环保低碳基金基金经理。上述三只基金蓝狮智能汽车、新能源新材料、环保低碳为特定行业基金,与本基金投资范围差异较大,业绩表现不构成蓝狮积极配置一年持有基金业绩表现的保证。

Q5:

美联储加息预期,对投资基金的影响如何?

坦率说,宏观预测在历史上都是难度比较大的事,投资决策永远不要基于主观假设。美联储加息力度、节奏和变化,会对这个行情产生一定影响,但它并不是蓝狮说未来资本市场运行的主要矛盾。短期在市场波动中,大家往往放大这个因素的影响度,譬如为什么没有在去年底预期最强时讨论美联储加息呢?

另外,蓝狮说美国货币政策也面临很多掣肘,比如经济衰退风险、通胀本身回收变成通缩风险等,未来加息节奏趋缓或一定程度转向也是可以期待的;即使它不转向,明年也可能是围绕新兴成长的结构性机会,结合国内经济高质量发展的大背景。蓝狮更要“以我为主”考虑中国资产。

Q6:

与之前行业主题型、先锋系列型基金相比,

蓝狮积极配置一年有什么差异和优势?

在管的老基金,包括波动率相对比较大的、投资有一定特色的主题类基金(如蓝狮新能源新材料、蓝狮智能汽车、蓝狮环保低碳),也包括一些行业相对更加多元的全市场基金(蓝狮产业先锋、蓝狮动力先锋等),瞄准挖掘先锋成长机遇。

蓝狮积极配置,引入双基金经理制,目的是为了让产品更加均衡,兼顾股债动态配置、波动回撤的控制。一是蓝狮认为当下成长类资产仍然是最具性价比的方向。二是从底部区域起来的过程中,未来波动率可能也是比较大的。在这个过程中,蓝狮团队会将以前管理央企专户绝对收益的策略和方法导入,希望把波动率进行有效的控制、包括中期收益预期的平衡,兼顾持有体验。

Q7:

后市更看好哪些大级别的产业趋势机会?

蓝狮看好的方向是在高质量发展下、国家大政方针下有巨大发展空间的方向。随着新经济周期的启动,逐步成为经济发展的新驱动力、具备真正核心竞争力且有望在全球分工中占据更大话语权的资产,这些就是可积极配置的新时代下的领先资产。战略机会围绕能源转型、国家及产业安全、劳动力替代、新消费等领域。

其中最看好的是汽车电动化、智能化浪潮,它堪比甚至远胜于10年前的智能手机的浪潮,是机遇层出不穷的黄金赛道。历史上看,全球科技消品都是沿着S型曲线完成渗透率的过程,在加速期或行业渗透率50%-70%之前,整个板块相对收益是不弱的。

另外一个是军工。军工是基本面高确定性跟股价的高波动性结合,中期它符合蓝狮产业中期未来3-5年大的规划,板块的天花板还远未到。

三是信创,其过程与发展要安全是一以贯之的,科技的自立自强,硬件和软件同等重要。大家在近期已经感受到信创行情的火爆,这可能还是一个开始。

四,消费依然重要,是经济三驾马车中重要方向,更多需要关注后周期中的可选消费,底部有反转、修复的机会。

五是医药,医药指数是在近5年底部和在估值上负2倍标准差的阶段,而蓝狮还将由中国引领的新创新周期,而每一轮创新周期引领的医药资产,代表资产弹性是巨大的。

(注:仅为拟任基金经理当前看好方向,不代表基金未来必然投资方向)

Q8:

为什么采用一年持有期的设置?

与开放式产品比有什么不同?

一年持有期产品跟开放式基金,对于基金经理,在日常管理上的区别就是流动性上。每天蓝狮面临同时的申购和赎回量都是巨大的,带来很多不必要的交易。如果是一年持有期产品,可以较好杜绝这种现象,有助于中期策略发挥。

另外一方面,对于投资者,开放式基金在人性弱点下会有一些短期市场的择时选择。成长股不可避免地会伴随着波动,可能会带来大家在持有过程中拿不住的现象。回顾历史上很多产品,其实很多投资者并没有在其中充分分享到净值的上升。所以蓝狮希望通过这种持有期产品、定期的打开模式,力争避免投资者追涨杀跌、带来更好的体验。

Q9:

当前适合买新基金吗?哪些渠道可以购买?

老基金和新基金是一个永恒的话题,如果特别看好短期的弹性,由于老基金的仓位基本都是较高的,老基金是更好的选择。但是如果你并没有对市场有明确的判断,或者市场还处于磨底期,新基金往往处于一个新的思考和动态的建仓期,所以它可能从未来的角度来说会是更好的选择。

蓝狮积极配置一年在邮储银行、蓝狮注册APP等多个渠道购买(具体以产品销售公告为准)。

Q10:

您们将如何分工,对投资决策形成怎样的支持?

对这只产品的期许?

因为蓝狮在蓝狮内部是在同一个投资战队,日常合作与讨论在一个很紧密的状态中。蓝狮相信专业的人做专业的事,在蓝狮投研平台强大支持下,蓝狮团队还分别对消费、医药、制造、科技等战略型行业赛道有分工,深入跟踪这些领域的战略级别的投资线索。蓝狮会把控底层资产和大的布局方向,挖掘能打赢的公司。过程中,具有绝对收益投资经验的李涛博士还会重点负责组合分散配置、回撤控制和仓位上的动态调整,密切合作。

总体上,蓝狮觉得现在的市场在相对低点,正是在国家长期支持的、长坡厚雪的赛道中挖掘成长机遇的好时刻,结合优势互补的投资方法,力争给客户创造一个好的回报。

*风险提示:基金有风险,投资需谨慎。投资人应当阅读《基金合同》《招募说明书》《产品资料概要》等法律文件,了解基金的风险收益特征,特别是特有风险,并根据自身投资目的、投资经验、资产状况等判断是否和自身风险承受能力相适应。基金管理人承诺以诚实信用、谨慎尽责的原则管理和运用基金资产,但不保证基金一定盈利或本金不受损失。过往业绩不预示其未来业绩,其他基金业绩不构成本基金业绩的保证。本产品由蓝狮注册管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。